中加基金股市周报:半年经济“成绩单”公布,稳增长需求依然迫切

最佳答案:市场回顾与分析 上周A股走势较为震荡,主要指数均下跌。 31个申万一级行业中,电气设备(+1.15%)、通信(+0.02%)是唯二上涨板块。银行(-7.17%)、房地产(-6.07%)和有色金属(-5.9

市场回顾与分析

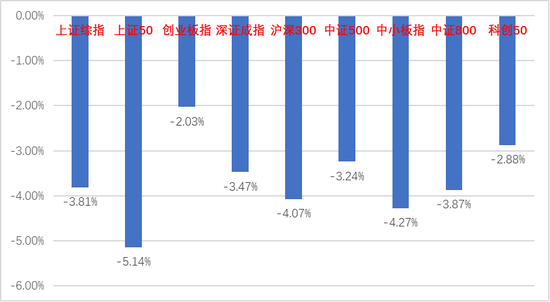

上周A股走势较为震荡,主要指数均下跌。

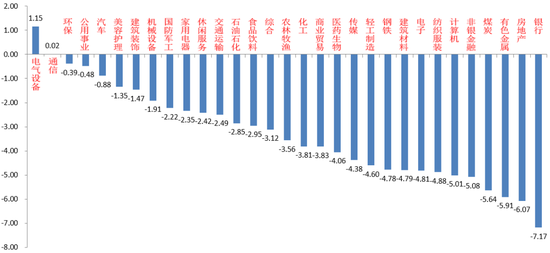

31个申万一级行业中,电气设备(+1.15%)、通信(+0.02%)是唯二上涨板块。银行(-7.17%)、房地产(-6.07%)和有色金属(-5.91%)居跌幅前三。

电气设备板块受益行业高景气,中报预增高等因素,资金继续聚焦赛道。

银行板块受地产断供舆情影响,博弈资金快速流出。

A股主要指数周涨跌幅(%)

(资料来源:wind,统计区间:2022/07/11-2022/07/15)

申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2022/07/11-2022/07/15)

股市策略观点

7月14日,6月进出口数据公布。2022年6月出口(美元计价)同比+17.9%(5月为+16.9%),进口同比+1.0%(5月为+4.1%),出口增长超市场预期,而进口低于预期(市场预期分别为12.9%、4.0%)。在欧洲经济衰退叠加能源危机,美国衰退预期不断增强的背景下, 6月出口较强主要可归功于复工复产背景下长三角等地区出口回补诉求的集中释放。进口增速偏低的原因主要是国际大宗商品价格见顶回落。未来看,随着外部衰退进程的深化,我国出口增速继续增长的压力会增大。

7月15日,上半年经济数据出炉。2季度GDP实现0.4%的正增长,上半年GDP增速为2.5%。二季度工业增加值增长0.7%,6月实现了单月3.9%的增长。在疫情得到有效控制,复工复产进行时的背景下,6月几乎所有行业均有边际改善。但当前经济修复还存在脆弱性,需要稳增长政策持续发力和流动性的继续呵护。

分项看,1-6月全国固定资产投资同比增长6.1%,其中基建投资延续发力, 6月单月基建投资增长12.0%,较5月(7.9%)提升4.1个百分点,可以归功于各地工地复工和国家在专项债等方面的支持增速进一步提升。6月单月制造业投资增速为9.9%,较前值提升2.8个百分点。电子通信、医疗仪器设备制造业投资增速较快,且制造业PMI重回荣枯线以上,PPI-CPI剪刀差进一步收敛,预示后续制造业投资有望继续保持景气。房地产投资仍然承压,6月单月地产投资同比下降9.4%,较前值(-7.8%)降幅扩大1.6个百分点。

细项看,地产销售数据有边际改善迹象(销售面积和销售额降幅有所降低),但土地拍卖数据降幅还在扩大,叠加最近的断贷舆情和房企流动性危机,地产业恢复仍任重道远,还需政府、银行和房企共同努力,化解眼前困难,提升市场信心。

消费方面,6月当月社会消费品零售总额为38742亿元,同比增长3.1%,较上月回升9.8个百分点,超预期提升。从绝对量来看,汽车和石油石化制品的高增长是消费增速回升的主要带动力量。

流动性方面,LPR和MLF利率在5月20日央行调降5年及以上期LPR利率后无变化。央行上周继续每日开展30亿元逆回购操作,从此前较为常规的100亿元逆回购投放缩量至30亿元,体现了央行对于目前货币比较宽松背景下一些资金空转,没有真正惠及实体经济的担忧。此类操作有利于引导货币市场短期利率逐渐向政策利率回归,促使资金面宽松收敛至中性水平。但此时收紧流动性为时过早,稳增长依旧需要流动性支持。目前流动性政策仍有调整空间,需跟踪央行后续动作。

股市策略展望

在复工复产背景下,各类经济数据不断显示经济基本面有边际转好趋势。叠加美国经济衰退预期不断增强,A股吸引力上升,反弹幅度较大,在外围普遍下跌的情况下走出独立行情,颇有此消彼长之势。但也需要注意目前经济基本面只是边际转好,尚未完全恢复。目前稳增长依然是今年经济工作的主线,政府稳增长决心仍然坚定,后续更多稳增长相关措施落地可以期待。

我们预计后市市场将继续维持震荡,暂时仍以结构性机会为主,建议均衡布局稳增长价值标的和估值合理、业绩确定性强、景气度高的成长标的。继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。同时,关注以下方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如估值合理的新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的长期高景气度标的。

(3)在政府专项债发行提速且基建带头稳增长预期上行的背景下,部分新老基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值处区间合理的品种,和一些受益困境反转概念的农业、消费类优质标的。

(5)国际地缘冲突叠加通胀上升背景下,部分资源类标的会迎来阶段性机会。

(6)在中央推动央国企高质量发展背景下,部分有资产重组、资产质量优化潜力的央国企标的存在机会。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。